Fuente: Bloomberg

En los últimos meses los inversionistas han logrado disfrutar de muy buenas ganancias en las bolsas a nivel global. Un futuro menos incierto gracias a las diferentes vacunas que se han desarrollado y se encuentran en proceso de distribución para frenar la pandemia, junto con el estímulo tanto monetario y fiscal sin precedentes por parte de los bancos centrales y gobiernos, ha desatado un claro apetito por riesgo que ha empujado al alza los activos en general.

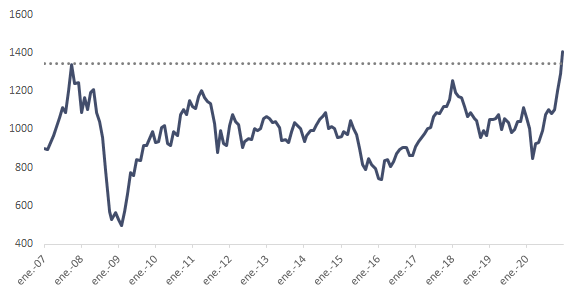

Uno de los movimientos más llamativos ha sido el del índice MSCI Emerging markets, el cual inició el 2021 con paso firme y esta semana superó los 1.400 puntos, marcando un nuevo máximo histórico y dejando atrás su anterior récord de 1.345 puntos visto a finales de octubre de 2007, hace un poco más de 13 años en pleno auge del periodo conocido como el superciclo de materias primas.

Este índice fue creado en diciembre de 1987 por parte de la empresa MSCI con el objetivo de brindar herramientas para los inversionistas que aumentaban su interés por la renta variable en los mercados emergentes. Su composición ha sufrido cambios drásticos con el paso del tiempo, precisamente reflejando aquella evolución del mundo emergente. En ese entonces, el índice apenas se componía de 10 países -de los cuales cuatro eran latinoamericanos y no estaba incluido China- y representaban menos del 1% del universo de acciones a nivel global. Hoy en día, las acciones de mercados emergentes representan aproximadamente un 13% del universo de acciones a nivel global y se compone de 27 países, donde su mayor representante es la segunda potencia mundial, China.

Otro claro ejemplo de ese drástico cambio es precisamente la composición en aquel pico visto en 2007 donde Latinoamérica representaba el 20% del índice y empresas como Petrobras, Gazprom o Vale se encontraban con uno de los mayores pesos dentro del índice gracias al auge de las materias primas. Hoy en día, Latinoamérica tan solo representa el 8% del índice total mientras que Asia emergente casi se ha triplicado y alcanza cerca del 70% del índice. Ahora, algunas de las empresas con mayor peso son Alibaba, Tencent y Taiwán Semiconductor.

Existe un claro mensaje, la nueva economía se está tomando los mercados emergentes. El ascenso de China caracterizado por sectores como la tecnología, el comercio electrónico y el internet están lastrando los países emergentes caracterizados por la vieja economía ligada a los recursos naturales. No es casualidad que el sector de consumo discrecional -el cual es gran parte representado por el comercio electrónico- sea el de mayor peso en el índice de emergentes con cerca de 20%.

Adicionalmente, la pandemia sin duda fue un viento de cola. La crisis del covid evidentemente aceleró estás megatendencias de la nueva economía tal como lo mostró la fuerte valorización del índice tecnológico Nasdaq el año pasado, con un 48%.

No obstante, es adecuado preguntarse, ¿en realidad estos cambios mencionados anteriormente son estructurales? La respuesta si, pues existen fundamentales solidos que lo soportan. Alrededor del 60% de la población mundial se encuentra en Asia, por otra parte, este continente ahora tiene en su ADN la tecnología, logrando establecer el Silicon Valley de Oriente y haciendo su futuro mucho más prometedor. Así mismo, es una región que se acopló correctamente a la crisis del covid, donde China fue el primero en ser golpeado por la pandemia, y el primero en controlarla. De hecho, es el único país de las grandes economías del mundo que presentó crecimiento económico en 2020 (2.3%), se espera que para el 2021 crezca alrededor de un 8% y en los siguientes cinco años tenga un crecimiento promedio de 5.8% impulsado principalmente por sus exportaciones y el consumo interno. De ser así, China lograría sobrepasar a Estados Unidos como la mayor economía del mundo en términos de PIB hacia el 2028 de acuerdo con las proyecciones del Centro de negocios y de investigación económica ubicado en Reino Unido (CBER, por sus siglas en inglés).

Otro factor estructural adicional que juega a favor de China es la disposición a abrir sus mercados, como, por ejemplo, permitir la compra de acciones domesticas conocidas como A Shares a través de Inversionistas extranjeros institucionales calificados (QFII, por sus siglas en inglés). De igual forma, la inclusión de este tipo de acciones a los índices de MSCI ha atraído grandes flujos de inversión, estimados en más de US$40 mil millones de dólares en los últimos 3 años.

En este orden de ideas, difícilmente se puede ignorar los mercados emergentes. Este tipo de activo, aunque históricamente se ha caracterizado por ser volátil, puede ofrecer grandes beneficios a los portafolios de los inversionistas, no sólo por el potencial de crecimiento sino por los beneficios de diversificación y valor agregado que han demostrado los mercados emergentes a lo largo del tiempo. Igualmente, al ser mercados en crecimiento y desarrollo, ofrece oportunidades para la gestión activa al no ser tan eficientes como si lo pudieran ser los mercados estadounidenses, donde existe amplia cobertura y desarrollo.

En conclusión, la reciente ruptura del índice de mercados emergentes podría estar enviando una fuerte señal, donde el momento de los mercados emergentes llega gracias a la nueva cara de la región y unas valoraciones más razonables que pueden llevar a un buen desempeño por varios años. No obstante, como se mencionó anteriormente, existe una alta volatilidad en este segmento y no se está exento de riesgos. Por lo tanto, como nos enseñó el 2020, portafolios atados al perfil de riesgo y altamente diversificados son la mejor solución ante un futuro incierto, pero con grandes oportunidades en el camino.