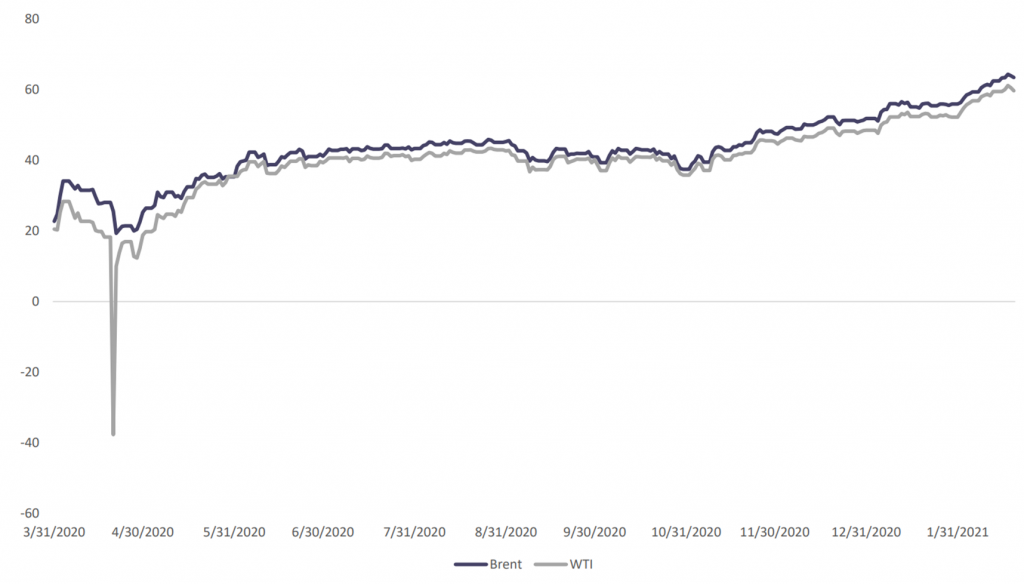

Gráfico de Precio: Referenciales de Crudo (Brent y WTI)

Fuente: Bloomberg

El 2021 inició con un apetito generalizado por los activos de riesgo gracias a una perspectiva de recuperación económica, la cual ha sido impulsada por grandes estímulos tanto fiscales como monetarios, una pandemia más controlada y el inicio del ambicioso plan de vacunación global donde se estima que se han aplicado más de 180 millones de dosis hasta el momento.

En este alentador camino de recuperación, diferentes activos confirman dicha expectativa, como, por ejemplo, el petróleo, el cual ha regresado desde lo más profundo.

En aquel abril de 2020 cuando se atravesaba el peor momento de la pandemia, los precios de la referencia del mar del norte -el Brent- cotizaban cerca de los US$20 el barril y la referencia estadounidense producida en Cushing, Oklahoma, el WTI, alcazaba precios negativos, en pocas palabras, le pagaban al comprador por recibir los barriles ya que, con un mundo paralizado sin demanda, no había donde almacenarlo.

Ahora, llega su revancha, desde entonces los precios han repuntado fuertemente, la referencia WTI y Brent se encuentran cotizando en US$59 y US$63, respectivamente. De hecho, el petróleo es el activo con mejor rendimiento en lo corrido del año, con una valorización de 24% para el WTI y de 26% para el Brent.

Descifrar el porqué de estos movimientos permite construir fácilmente un cuento el cual tiene un inicio, un nudo y un desenlace, pero en pocas palabras es un mercado que se explica fácilmente con una de las leyes más básicas de la economía, la ley de la oferta y la demanda.

Grandes movimientos son explicados por esta dinámica y, de hecho, en la historia del petróleo, la mayoría de los vaivenes pueden ser explicados por choques de oferta, eventos específicos que afectan la producción. Por el contrario, la demanda suele ser más estable. Es más, en 2020 se observó la primera contracción de la demanda desde el 2009.

Entonces, ¿Qué hay detrás de estos inesperados repuntes?

En primer lugar, la demanda de petróleo se ha reactivado progresivamente gracias al levantamiento gradual de las restricciones de movilidad y el inicio de la vacunación a nivel global. Así pues, los vehículos de pasajeros y de carga -los cuales se estima que son responsables del 49% del consumo final de petróleo- han vuelto a la calle y las maquinarias industriales están listas para trabajar. Adicionalmente, este repunte de la demanda ha sido en gran parte impulsado por China, el cual ya superó su nivel de consumo de petróleo pre-pandemia.

Sin embargo, aún la demanda global de petróleo se encuentra lejos de sus niveles pre-pandemia, pero de acuerdo con un informe de la Agencia Internacional de Energía, la demanda de petróleo alcanzará los 96.4 millones de barriles diarios (mdb) en 2021, recuperando así un poco más del 60% de la demanda perdida en todo 2020.

En segundo lugar, una menor inversión en exploración y producción de crudo en 2020 ha causado una escasez de oferta. Las empresas del sector se han enfocado en mayor medida a lograr ser rentables y no tanto a crecer, reduciendo sus gastos e inversiones.

En tercer lugar, la postura de Biden frente al fracking y las nuevas leyes impuestas como la cancelación del permiso del oleoducto Keystone y la suspensión temporal de nuevos permisos de arrendamiento y perforación de petróleo y gas limitan aún más la producción. La administración Biden tiene un plan claro para impulsar las energías renovables, pero no hay que olvidar que el petróleo sigue siendo la principal fuente de energía del mundo, de acuerdo con la Revisión Estadística Anual de la Energía Mundial de BP, el 33% del consumo de energía total correspondió a esta fuente.

En cuarto lugar, los recortes en la producción acordados por la Organización de Países Exportadores de Petróleo y aliados. Estos iniciaron en abril del año pasado con un recorte de 9.7 mdb y lo han ido disminuido gradualmente, hasta llegar al recorte actual de 6.6 millones. Adicionalmente, Arabia Saudita hace poco anunció un recorte sorpresivo adicional de 1 mdb para febrero y marzo.

Finalmente, como ultimo catalizador en los precios del crudo, está el fuerte invierno que atraviesa el hemisferio norte, donde algunas refinerías en EE.UU. han frenado sus operaciones, no obstante, se espera que este fin de semana el clima comience a mejorar.

Todos estos factores han contribuido al fuerte repunte del oro negro dejando en evidencia un claro desbalance principalmente por un choque a la oferta. De acuerdo con estimaciones del banco de inversión Goldman Sachs, a finales de 2020 existió un déficit de 2.2 millones de barriles. Si bien es cierto que estos choques suelen ser temporales y se disipan en el tiempo, aún podría existir espacio para valorizaciones a corto plazo. No obstante, a medida que este desbalance vaya desapareciendo, los fundamentales bajistas de los combustibles fósiles podrán volver a la mesa opacando la visión a largo plazo.

La crisis, el estímulo económico y políticas a favor de energías limpias como la impulsada por el presidente Biden de reemplazar la flota de la policía con vehículos eléctricos acelerarán esta transición que se ha ido impulsando poco a poco e indicando que el posible pico de la demanda de petróleo se alcanzará antes de 2030 poniendo un techo al precio del petróleo, pero difícilmente llegará a cero.

Ahora bien, este proceso toma tiempo y ésta clara expectativa de transición ha generado la formación de ciertas burbujas dentro de la industria de renovables. De acuerdo con Marko Kolanovic, un importante estratega cuantitativo que hace parte del banco de inversión JP Morgan, el fuerte repunte en el precio de algunas acciones relacionadas con vehículos eléctricos, energía solar, entre otras que se han multiplicado por 5 o 10 en un año, es comparable con episodios similares a lo visto en la burbuja puntocom, el crash del mercado japones en 1989 o las materias primas en 2008, siendo altamente probable que esto termine con una historia similar, ya que son valoraciones no justificadas cuando apenas la energía solar y eólica representa entre 1% y 2% del consumo total de energía en Estados Unidos por ejemplo.

En este orden de ideas parece ser más razonable mirar a corto plazo lo viejo que gozará del fin de la pandemia mientras algunas burbujas y exuberancia en los mercados pasan, generando mejores momentos de entrada al apasionante futuro, en especial, las energías limpias.