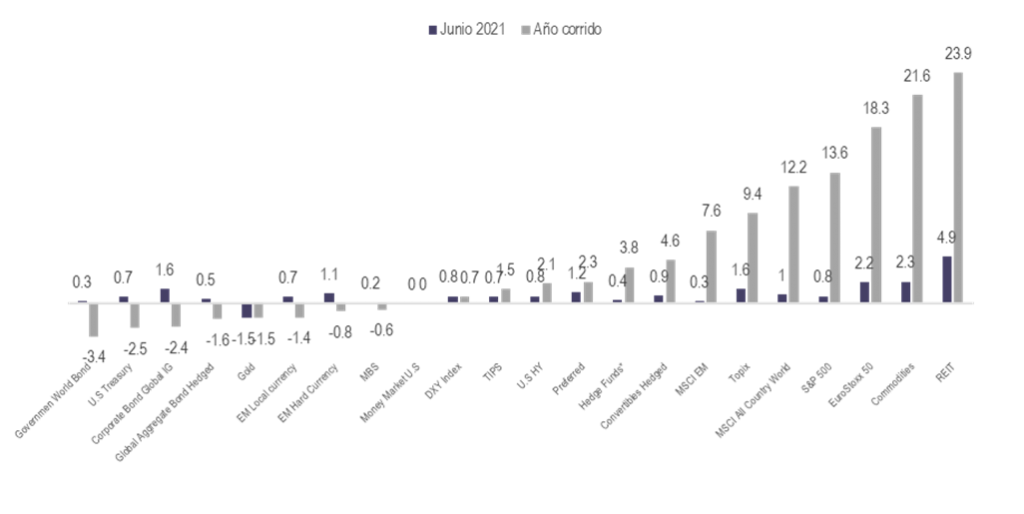

Gráfico: Rendimiento total en lo corrido del año de los principales activos (en %)

Fuente: Bloomberg

La primera mitad del año ha sido fascinante, grandes eventos han sucedido, pero en especial, lo más alentador ha sido el avance frente a la pandemia. Más de 2.260 millones de dosis se han aplicado alrededor del mundo y en los países donde se avanza exitosamente con las campañas de vacunación se observa una clara tendencia bajista tanto en número de casos como en el número de decesos diarios, esto nos indica que el final de la crisis del Covid afortunadamente cada vez está más cerca.

Lo anterior ha permitido que el mundo continúe su proceso de reapertura económica, e incluso constantemente diferentes entidades han estado revisando al alza sus perspectivas de crecimiento económico bajo este argumento.

Por ejemplo, La Organización para la Cooperación y el Desarrollo Económico (OCDE) recientemente actualizó sus proyecciones y elevó el crecimiento económico esperado para el mundo hasta 5.8% en 2021 frente al 4.2% estimado en diciembre de 2020. Una revisión de 1.6% es muy fuerte pero argumentada en las campañas de vacunación y los programas de estímulo monetario y fiscal sin precedentes, en especial en Estados Unidos.

Aunque en términos generales, el 2021 efectivamente ha logrado ser un año de crecimiento económico global, es importante resaltar que este ha sido y seguirá siendo totalmente desigual, no es una recuperación económica normal pues algunos países se están recuperando mucho más rápido que otros. De acuerdo con la OCDE, esto se debe en gran parte a que el desempeño económico depende de la efectividad de los programas de vacunación, las políticas de salud pública y la capacidad fiscal y monetaria de reacción.

En este orden de ideas, países como Corea del Sur y Estados Unidos alcanzarán niveles prepandemia de ingresos per cápita en la segunda mitad del año acumulando 18 meses de recuperación. La mayoría de los países europeos se espera que alcancen dichos niveles en 3 años y en Latinoamérica y Sudáfrica podría tardar entre 3 y 5 años. El caso más llamativo es China dónde el país alcanzó niveles prepandemia durante en la primera mitad del 2020.

De igual manera, otro de los principales temas que ha estado presente durante la primera mitad del año ha sido el retorno de la inflación, especialmente en Estados Unidos. De acuerdo con los datos más recientes publicados por el buró de estadísticas laborales, la inflación en EE.UU. alcanzó el 5% en mayo, su nivel más alto desde julio de 2008. Aún más sorprendente, la inflación núcleo, la que excluye los componentes volátiles como alimentos y energía, llegó a 3.8%, su mayor nivel en 30 años.

Con estas cifras los inversionistas se preguntan si realmente se está observando un cambio de régimen pues durante los últimos 20 años el mundo ha estado preocupado por un escenario de deflación, con variaciones de precios por debajo de la meta de los bancos centrales del 2%.

Todo parece indicar que la respuesta a esta incógnita es que no, gran parte del aumento de precios parece ser temporal debido a las distorsiones causadas por la crisis del COVID, costos de reapertura y afectaciones en la cadena de producción. Por ejemplo, el alquiler/compra de autos usados, tiquetes aéreos y hoteles explican en 50% del aumento de la inflación en mayo, algo totalmente temporal pues a medida que la economía vuelva a niveles de producción más “normales” tenderán a disminuir, son efectos que sólo se dan una vez y se disipan en el tiempo.

Por esta razón es que los bancos centrales han insistido en que el aumento de precios es temporal, no estructural y por lo tanto permite que sus posiciones ultra laxas de política monetaria como bajas tasas de interés e inyección de liquidez constante se puedan mantener sin problema. Adicionalmente, están dispuestos a dejar que la inflación repunte a niveles saludables, pues es un objetivo que han venido buscando desde hace varios años.

Es más, la segunda mitad del año será una prueba de fuego para la credibilidad de los bancos centrales, pues, aunque es poco probable, si la inflación no desacelera se podrían ver forzados a reversar sus políticas flexibles poniendo en apuros a los mercados.

Por esta razón los mercados estarán atentos al simposio de Jackson Hole que se realizará a finales de agosto, un evento de gran importancia donde todos los años los principales banqueros centrales del mundo se reúnen para reflexionar sobre la economía global y es allí donde han dado a conocer importantes anuncios. Durante 2010 y 2012, Ben Bernanke, presidente de la Reserva Federal en aquel entonces, anunció diferentes programas de expansión cuantitativa o QE. El año pasado, Jerome Powell, en el mismo simposio realizó el anuncio de modificar la inflación objetivo a una inflación promedio por del 2%.

Ahora se espera que este año, Powell pueda enviar señales de una reducción del nivel de compras mensuales de bonos que realiza la Reserva Federal por valor de US$120 mil millones, bajo el argumento que la economía va por un buen camino de recuperación con presiones inflacionarias transitorias y por lo tanto no se requiere el mismo nivel de estímulo, anuncio que quizá pueda poner nerviosos a los mercados.

Ahora bien, la pregunta más importante es ¿Cómo ha impactado e impactará lo comentado a los mercados?

En lo corrido del año el top 3 de los mejores activos fueron sector inmobiliario medido a través del índice FTSE NAREIT con una valorización del 24%, seguido por las materias primas con el índice Bloomberg Commodity Index con un 21.6% y finalmente la renta variable donde el índice MSCI All Country World que agrupa el comportamiento de las acciones tanto en economías desarrolladas como en emergentes subió 12.2%. Por el contrario, los activos con peor desempeño fueron los bonos más seguros como los soberanos y corporativos con grado de inversión, que presentan perdidas de alrededor del 3.4%.

Es muy probable que esta dinámica donde los inversionistas prefieren las acciones sobre los bonos, lo cíclico vs defensivo, valor vs crecimiento, riesgo de crédito sobre la duración se mantenga, sin embargo, a medida que nos acercamos al 2022 y aquella fase de recuperación termina e inicia un cambio a una fase de mitad de ciclo con una economía global más normalizada se pueda dar un giro de 180° pues la economía sólo se reabre una vez.